貨幣政策若只為政治效力,將是一場大災難!

2home.co 楊惟婷

一個自由經濟體要正常運行、成長,最重要的就是要尊重那【一隻看不見的手】(Invisible Hand) 的指揮功能;一個自由經濟體要正常運行、成長,最重要的就是要在公平市場內遵守「物競天擇、優勝劣敗;適者生存、不適者淘汰」規則。

當需求面殷切時,廠商會受到鼓舞,增加生產量;當需求面退卻下滑之際,廠商會感受營收與利潤的寒意,而進行減產與清庫存、乃至裁員等措施。

這個自由經濟市場依照此【價格機能】(Price Mechanism)調整市場供需,讓一些禁不起競爭的廠商退出這個市場,而留下那些公司治理機能強勁、足以承受此一低價的健康生產者。

假若有【一隻政治的手】要強行干預,終將造成那個產業供需失衡,那將是一場大災難!口罩、疫苗、快篩必然!油價、電價、雞蛋、銀行擠兌亦然!

一、當【民粹政治】闖入自由經濟的叢林

回顧伯南克時代欲解決次級房屋貸款危機、從2009年 3 /1日起的第一次有限量 QE,拉拔起全球股市、將股市從破碎不堪的金融風暴中「重頭再來」。2009年 3月到 2015年 5月,伯南克共執行至少三次有限量QE、及一次「扭轉性操作」。但當全球金融風暴已確定平息之後,欲卸任的伯南克想愛惜羽毛,欲將QE政策退場、嚴守紀律。但繼任主席葉倫也遲至 2016年中才慢慢收縮 QE資金、並在 2017年底才開始升息。

2014年2 /3日歐巴馬總統啟用美國史上首任Fed女性主席葉倫、至2018年2 /3日卸任;葉倫主持Fed,卻沒意識到寬鬆貨幣政策,會成為下次金融經濟危機溫床;執行收縮的幅度與速度緩不濟急。

等鮑爾繼任、在2017年開始有採取緊縮的思維。

根據美國Fed在2017年時會議紀錄顯示,現任 Fed主席鮑爾透露,當時美國經濟存在過熱、與通貨膨脹過低兩種風險。經濟過熱,是可能演變成泡沫化風險;但既然經濟過熱、且市場需求殷切,那為何產品價格不會上揚?這兩者的互動存在著黑洞。

但即使存在疑惑,鮑爾也透露出,當時Fed 已經認定消費需求面已達到高峰、即將反轉向下;但生產者卻仍然還繼續擴張產能、庫存慢慢出現。

當時,他就想往緊縮的貨幣政策方向走,讓供需雙方降溫,但未落實。

如今回顧,2018 年 3 /29日、中美經濟戰爭開打;在川普欲求連任、而拜登在嚐到甜頭後亦想梅開二度下,於是QE政策的水龍頭從此為政策買票大開「任意門」、錢潮漫蓋股市、債市、房市到虛擬貨幣成了政績,美國同時也豢養了一頭通膨巨獸。

財經政策原本是對抗景氣循環(Anti-Cycle)工具,用於降低金融危機與經濟衰退機率、而不為選舉政治出征,但目前已見到Fed也為政治效力,這將是一場大災難!

假設,鮑爾自2017年起就確實將QE貨幣寬鬆政策轉向緊縮;則可能就不會有 2020年 3月、瘋狂與失控的無限量QE。Fed的資產負債表也不會膨脹到9兆美元的事實、就不會尾大不掉;川普上任後高舉「反中大旗」、大打「反全球化」。美國反中操作、供應鏈重構,已讓「物美價廉」的時代遠颺;加上川普貿然啟動「直升機撒錢政策」是匹夫之舉;到面對 COVID -疫情警訊大作時,拜登為競選連任,如法泡製;而鮑爾缺乏道德勇氣,方鑄下如今左右為難囧境。

鮑爾為保官位、推出無限量QE貨幣政策。這二年美元淹腳目、股市大紅大紫、但2022年之後,副作用通貨膨脹 (以下皆稱:Inflation) 警鈴聲大作。2022年3月起、鮑爾終於亡羊補牢,暴力升息抗Inflation,讓全球風險資產價格如坐雲霄飛車,終至到樂極生悲地步,人類史上近半世紀的榮華富貴也隨之泡沫化。

■長期【低利率環境】的遺毒—-銀行巨嬰化,大到不能倒

在Fed多年的寬鬆的貨幣政策下,銀行一直都是在超低利率環境下管理風險和投資,而這確實是一個輕鬆的賺錢方式,但也容易讓銀行失去戒心、巨嬰化。

當利率一旦上升,尤其快速、大幅上升,流動性混亂隨之而來。

從SVB的案例來看,該行將很大部分的存款,投資於最初計畫持有至到期日的證券。SVB若流動性充足,依最初計畫持有證券至到期日是不會發生虧損。

但Fed突然快速、大幅升息來抗通膨,致債券帳面價值快速、大幅下降,致SVB客戶出於對存款安全的擔憂而大量撤回資金,迫使SVB必須在到期日前出售債券、補充流動性,此反而實現大幅虧損,進而引發銀行擠兌恐慌。

如今Fed和各國央行都在升息,未來銀行經營也勢必要重新適應完全不同的高利率環境下,來為客戶提供服務。

■美國銀行業倒閉颶風已變成阻礙經濟成長的颱風氣旋

美國矽谷等銀行接連倒閉,引爆區域銀行存款外流潮,近日雖有所緩解,但銀行爆發危機的疑慮尚揮之不去,投資人尚擔心其他小型銀行還有未爆彈。

根據Fed在3/24 日公布的資料,SVB在 3 /10日倒閉後,全美小型銀行存款流出金額達 1190億美元歷史紀錄,存款總額降至 5.46兆美元。

雖然,除非演變成「全面的信心危機」,否則不至於帶來災難性後果。

但此現象將打壓銀行信貸成長,信貸緊縮將明顯抑制經濟活動;且當人們把錢從銀行轉移到貨幣市場基金帳戶,消費者支出可能會下滑,進而削弱實質國內生產毛額 (GDP) 成長,讓美國更接近經濟衰退。

二、美聯儲如何利用【逆回購協議】,讓銀行業的存款消失

由於疫情期間撒出大量的量化寬鬆鈔票(即QE)和放寬監管,銀行們充斥了大量現金。美聯儲(FED)於是運用逆回購協議(Reverse Repurchase Agreement)和貨幣市場基金(Money market fund, MMF)等類似的影子銀行(Shadow Bank)轉移資金。目前,美國的銀行系統正面臨存款流失的風險,尤其是對於中小型銀行來說,可能會產生更大的影響。

根據英媒《經濟學人》(The Economist)的報導,在傳統銀行發生擠兌時,民眾想要趕快提取出他們的現金避險,但當客戶不斷提取現金避險,將導致銀行出現現金缺口,當銀行員無法滿足排隊擠兌的人的需求,那麼那家銀行就會崩潰。

然而,在數位化的時代,情況並非如此。

例如存戶一感受到矽谷銀行(SVB)的現金不足風險,他們不必排隊提取現金,存戶們只是立馬把帳戶裡的餘額,轉移到其他家銀行避險。

這樣一來,當矽谷銀行倒閉時,它並不會減少美國整個銀行系統中的總存款金額。

弔詭的是,目前美國銀行間的存款仍在下降。在過去的一年中,商業銀行的存款下降了5000億美元,接近3%。這使得美國金融體系更加脆弱。那麼,這些錢到底去了哪裡呢?

《經濟學人》(The Economist)的答案就是【貨幣市場基金】(Money market fund, MMF),這是一種低風險的投資工具,而此基金將錢投入短期政府和公司債務。

例如在矽谷銀行的破產同時,這些基金一週即吸引了1210億美元的資金流入。根據美國投資公司協會(Investment Company Institute)的數據,截至3月,它們擁有5.3兆美元的資產,比前一年同期的5.1兆美元約增加2000億美元。

但實際上,資金並沒有真正流入這些基金,因為它們無法接受存款。這過程中只是基金帳面上的數字增加,基金本身並沒有真正收到資金,資金轉向貨幣市場基金的託管銀行帳戶,用於購買基金想要投資的商業票據或短期債務。當基金投資商業票據或短期債務時,資金才會流入出售該資產的機構的銀行帳戶。因此,資金流入貨幣市場基金只是在銀行系統中轉移存款,而不是迫使存款流出。

然而,貨幣市場基金可能透過美聯儲於2013年推出的【逆回購協議】,從銀行系統中吸走存款。

在正常的【回購交易】中,銀行向競爭對手或央行(若以美國為例即為美聯儲)借款,並以抵押品進行抵押交換。

而【逆回購協議】則相反。一些影子銀行,如貨幣市場基金,指示其保管銀行存款準備金以換取證券。這項計畫旨在幫助美聯儲擺脫超低利率,透過在同業間市場上借貸成本設立底線。畢竟,銀行或影子銀行怎麼可能會提供比美聯儲還要低的利率,借貸給同行呢?

然而,在新冠肺炎疫情期間美聯儲施行了大規模量化寬鬆(QE)和監管調整,QE會創造存款:美聯儲透過回購債券讓銀行充斥現金,從2020年QE開始、到2年後結束,商業銀行的存款增加了4.5兆美元,大致等於美聯儲自身資產負債表的漲幅。

銀行起初能夠應對這些資金流入,因為美聯儲在疫情初期放寬了一項名為「附加槓桿比率」(SLR)的規定。這使商業銀行的資產負債表增長,而不再強迫使它們籌集更多資本,讓它們能夠安全地利用存款的流入,來增加美國國債和現金持有量。

銀行依照慣例買入了1.5兆美元的國債和機構債券。不過,在2021年3月,美聯儲停止了對附加槓桿比率的豁免。銀行突然發現自己被爛頭寸的現金所淹沒。

當銀行爛頭寸太多,美聯儲又透過【逆回購協議】,投資貨幣市場基金來逆回購債券,而保管銀行必須作為交易中介。貨幣市場基金的保管銀行帳戶債券增加,美聯儲的準備金存款也增加。

貨幣市場基金將現金存放在美聯儲的逆回購協議。到了2022年,這些基金在逆回購協議中存放的資金達到了1.7兆美元,相比一年前僅有幾十億美元,翻了超過百倍。

總的來說,【逆回購協議】對銀行產生了資金轉移出銀行體系的負面影響。

儘管這個計畫本意是好的,可以為美聯儲的利率政策提供支持(升息),但當現金擠兌時,對滿手債券的銀行體系帶來巨大後挫力。銀行被迫賤賣債券以償還存款,這樣就讓銀行面臨巨額虧損風險。

三、美國流動性新機制:BTFP 機制

美國Fed迄今已暴力升息9次、共19碼,如此極端升息,一定會對滿手債券的銀行體系帶來巨大後挫力。在矽谷銀行破產後,美國的小型銀行更擔心存款流失。而貨幣緊縮(升息)使得這一情況更加可能發生。

3月22日,美國Fed再升息一碼,為彌補銀行體系的流動性不足,美國Fed再推出流動性新機制:即BTFP 機制。

■流動性新機制誕生

要了解 BTFP 就要先從現有的機制開始討論,這次 SVB 與第一共和等相關銀行面臨到的問題就是流動性問題,而流動性這個議題一直以來都是 FED 最重視的項目,因為涉及到信心與市場流通性。而只有充足且穩定的流動性,才能有穩定的金融秩序與經濟發展。

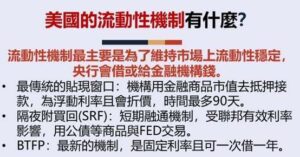

目前主流的流動機制如下:

這次 SVB 會發生擠兌事件,就是因為他們在既有的流動性機制已經無法取得更多資金,因此只能透過現增與賤賣資產換取現金,結果也因為資產跌價導致出現實現巨額虧損,這樣就進一步傷害銀行的財務結構。

■BTFP 機制說明

這樣的處境不只有 SVB一家而已,而是有許多銀行都有類似的問題,只是規模大小差異,這是因為隨著利息上升銀行的利息成本也逐漸上升,原先因為長期投資的債券也發生市價減損的狀況,進而降低了在舊有機制下向 FED周轉的能力。

為了快速解決此問題,FED 提出 BTFP(Bank Term Funding Program),希望可以提振市場信心,介紹如下:

如此,大部份中小銀行即可取得充足且穩定的流動性,就能穩定金融秩序。

只是,這又膨脹了FED的資產負債表,又是變相的QE,這使FED的縮表完工時程又遙遙無期了。

四、瑞士信貸與【可可債】

為了要迅速平息瑞士信貸(Credit Suisse)的金融危機,瑞士政府要求瑞士信貸在3/17日火速出售給瑞士銀行 (UBS),但在瑞士金融監管機關 Finma 要求下,瑞信價值約 160億瑞士法郎 (約 173億美元) 的額外一級資本 (AT1) 債券價值將完全註銷,此讓瑞信AT1債券慘淪壁紙,引爆AT1債券持有人怒火,也可能讓規模 2750億美元的銀行融資市場陷入混亂,舉世譁然。

Finma表示,由於提供額外政府支持,瑞信 AT1債券將全額減記,以增加核心資本。此舉目的在於,避免納稅人必須承擔一旦銀行倒閉時衍生的損失。

那AT1債券究竟是什麼?

AT1債券就是俗稱的「可可債」(Coco Bonds,Contingent Convertible Bonds),也就是應急可轉債的一種,在金融危機後出現,用於在銀行倒閉時由投資人、而非納稅人承擔損失。

如果銀行的資本適足率低於最低規定水準,債券會被強制轉換普通股,持有人則變成銀行股東、並分攤銀行虧損。

但部分可可債也允許銀行全額或部分減記債券本金,以降低負債比率並提高資產適足率。

而本次交易的最大輸家,將是瑞信風險最高債券的投資人,這些 AT1債券持有人成為減記過程中首當其衝的受害者,然這次瑞士信貸(Credit Suisse)的股柬卻至少保有 32.3億美元價值。

這將是歐洲規模 2750億美元的 AT1市場最大一次價值減記事件。

損失規模遠超過 2017年西班牙銀行 Banco Popular SA債券上的 13.5億歐元減記,當時該銀行被桑坦德銀行 (Banco Santander) 收購。

此舉反映出,主管機關希望私人投資人共同分擔瑞信的問題。

此消息也導致部分亞洲銀行的 AT1債券3/20 日破紀錄暴跌。

但此處理方式,顛覆了銀行融資市場,瑞士政府此舉等於扼殺銀行融資市場。

雖然債券投資人本來就不可能在瑞信的交易中毫髮無傷,但大家都想問,若是股東順序優先高風險銀行證券的持有人,下一次當其他銀行倒下,誰才是償付的第一順位?未來將是爭議不斷!

市場參與者表示,此舉可能導致整個業界的顛覆性重新定價。未來,新的 AT1市場可能嚴重凍結,同時,高風險銀行融資成本可能飆升,這也導致銀行在市場籌資的選擇變少。

五、德意志銀行違約成本激增,是下一張骨牌?

■德意志銀行信用違約掉期 (CDS)突然飆升

德意志銀行在完成從 2019年開始的數十億歐元重大重組後,包括裁員數以千計員工、更加專注歐洲營運等,連續 10季實現盈利;該行重組重點在於降低成本和提高獲利能力。該行2022年淨利為 50億歐元,合計54億美元,較上年成長159%。即德意志銀行已進行重整後,2022年已重回財務健康狀況,公布2007年以來最高年度獲利。

但瑞士信貸的 AT1在被收購之後全面被減記,致德意志銀行的額外一級 (AT1) 債券也遭大幅拋售。而德意志銀行股價3/24日止,已連續第 3天下跌,3月至今跌逾五分之一,使德意志銀行又成為投資人關注的焦點。

投資人擔憂銀行業體質狀況,德意志銀行預防債務違約的風險成本、即信用違約交換(CDS)大幅攀高,CDS越高顯示銀行信用越危險。

因信用違約掉期 (CDS)是一種為公司債券持有人提供違約保險的期貨。

德意志銀行的CDS價格暴漲,反映了市場對歐洲銀行系統風險的憂慮。德意志銀行是全球30大系統性重要銀行之一,因此德國總理蕭茲針對德意志銀行再度提出保證,表示這家銀行早已「現代化和組織化其營運方式,這是一家相當賺錢的銀行,沒有理由去擔心」。蕭茲立馬真情告白,以維護金融穩定。

六、西方緊縮、東方寬鬆

■世界銀行:全球恐陷失落的十年

世界銀行(World Bank)在3/27日發布報告示警,2030年前全球年均經濟成長率恐降至2.2%,創下30年新低紀錄,意味著全球將陷入「失落的十年」,除非各國政府採行雄心遠大的計畫,包括提升勞動供給、生產力和投資,才能扭轉劣勢。

美國債臺高築,商業銀行信貸創造停滯,又面臨31.4兆美債的舉債上限,力有未逮;目前須仰賴中國的財政刺激來帶動全球經濟成長。

■Fed暴力升息貨幣政策,如同「在火藥庫裡抽煙」

美國Fed於3/22日宣布再升息1碼,從2022年3/16日展開升息周期以來,共升息9次、19碼。

「雷曼兄弟銀行」是2008年金融危機元凶,因其受到「次級房貸風暴」連鎖效應波及,導致財務重大虧損,與其他銀行談判收購破局後宣布申請破產保護,負債高達6130億美元。最後,引爆全球性金融危機。

雷曼兄弟銀行前副總裁McDonald說,美國銀行目前有嚴重的結構性問題,美國金融業危機將惡化,並進一步釀成災難。他並直言,Fed尚沒有意識到美國地區性銀行在持續升息中面臨風險。

美國銀行業當前困境與雷曼倒閉之前非常相似,他認為在最壞情況下,將有50家地區性銀行出現危機,抨擊Fed不當政策,「如同在火藥庫裡抽煙」。

他認為,隨著更多資金從地區性銀行流出轉向大銀行,並轉往國債,預計美國地區性銀行將損失數千億美元,形成流動性不足困境,並與雷曼倒閉之前非常相似,在最最糟糕情況下,美國50家地區性銀行可能被金融危機吞噬。

■美國銀行業潛在損失達1.7兆美元,金融危機若隱若現

矽谷銀行倒閉引爆美國銀行業危機,造成大量存戶的擠兌。美國金融監管機構為了穩定市場信心,不斷向外界強調,美國銀行系統仍然安全。

不過,近期紐約大學研究人員在 3 /13 日發表的一篇論文中,公布的研究顯示,美國銀行業到2022年底,未實現的虧損高達1.7兆美元,這些損失幾乎快追上銀行 2.1 兆美元的總股本,只是未引爆,未來可能嚴重威脅美國金融體系穩定。

虧損的主因在於,銀行持有大量美國公債與抵押貸款支持證券,其價值因利率上升而大幅削減。

此外,這份報告還指出,在美國 17兆美元的銀行存款總額中,有近 7兆美元目前沒有得到 FDIC的保險。

因此,如果這些未投保的存戶中,有一半在選擇在近期動盪中提取資金,它可能使數千億美元的存款處於危險之中。

值得注意的是,這些未實現虧損並不會反映在銀行的資產負債表上,因為銀行的會計慣例是按照資產的購買價,而不是當前的市場價值持有資產。

這意味著,只有當存戶集體提款,造成銀行被迫出售所持銀行資產時,這些損失才會真實地顯露在人們面前。因此,對於美國銀行業來說,穩定存戶信心,不要讓這一危機浮出水面並引發擠兌,將是當務之急。

因此,在矽谷銀行倒閉後,銀行實際面對這現未實現虧損的可能性正在上升。

■IMF總裁:銀行業的危機,衝擊全球金融穩定

國際貨幣基金 (IMF) 總裁喬治艾娃 (Kristalina Georgieva) 警告表示,由於矽谷銀行倒閉,以及瑞士信貸等事件,全球經濟正面臨金融穩定的風險。

喬治艾娃表示,利率上升給貸款造成壓力,主要經濟體成長將因此受到衝擊,IMF 預測,2023年全球經濟將僅增長3%,低於2022年的 3.2%,因為借貸成本上升,再加上俄烏戰爭和新冠肺炎疫情造成的創傷,將抑制經濟成長。

IMF 並預計2023年貨幣政策將一直收緊。如同富國銀行宏觀戰略主管Michael Schumacher 表示,只要金融業能夠避免再次倒閉潮,聯準會將在更長時間內將利率維持高位,因為如同鮑爾所說,通膨仍然過高。

諾貝爾經濟學獎得主 Paul Krugman 則是認為,矽谷銀行倒閉沒有想像中可怕,他強調,矽谷銀行不是雷曼兄弟,2023年「短期流動性不足」也和 2008年「有毒資產」不同,系統性的金融危機不太可能發生。

■中國以中央政府舉債來振興景氣,並防範地方債危機

據《彭博》計算,中國財政部本季銷售的債券(不包括到期債券),達到人民幣(下同)2,770 億元,寫下 1997年中國債券信息網開始發布數據以來同期最高紀錄。

中國財政部目的是為財政提供資金,並幫助各省因應日益加重的財政壓力。

中央政府並計劃擴大對基礎建設升級的投資,例如改善城市排水系統。

上述預算案並顯示,2023年中國新增的 5,100 億元財政赤字,均由中央財政承擔,地方財政赤字並未增加,做法與往年不同。

一般來說,中國財政赤字增加時,中央和地方財政赤字規模都會有所增加,但以中央為主。比如,2020 年中國財政赤字增加 1 兆元,其中中央增加 9,500 億元,地方增加 500 億元;2019 年全國財政赤字增加 3,800 億元,其中中央增加 2,800 億元,地方增加 1,000 億元。

為何今年財政赤字均由中央財政負擔?

因目前一些地方政府債還本付息壓力較大,而中央財政相對債務負擔較小。

因此,2023年財政赤字增量均由中央財政負擔,體現中央與地方調整財政關係,中央政府加強宏觀調控,適當減輕地方壓力。

2023年新增赤字 5,100億元,全部是中央赤字,通過國債發行彌補,這實際上就是中央更多地加槓桿、轉移支付給地方以緩解地方壓力和防範債務風險的體現。

而財政部的數據顯示,截至2022年底,中央財政公債餘額約為 25.87 兆元人民幣(下同),全國地方政府債務(不含隱性債務)餘額為 35.06 兆元。

反觀美國國債,又達到31.4兆美元的舉債上限。只能喊「不要、不要」。

七、跋尾—-香港替代「世界金融中心地位」的契機

當美債不可信任、美國銀行不可信任、當瑞士不再中立;香港若能抓住成為「世界金融中心地位」的契機,那將可風雲再起!

■全球央行以9年來最快速度減持美債

全球央行以9年來最快的速度清算美國公債。據聯準會公布數據顯示,在3 /22日美國銀行業動亂之際,一週內外國官方持有的美國公債減少了760億美元,至2.86兆美元。這是自 2014年 3月以來的最大單周跌幅。

與此同時,聯準會之前成立的外國和國際貨幣管理局 (FIMA) 回購協議工具的資金使用規模,最近達到創紀錄的 600億美元,遠超過疫情高峰期的 14億美元峰值。

FIMA 回購協議工具是於2020年 3 /31日推出,旨在支持全球金融市場的流動性,緩解疫情對全球經濟的衝擊。這一工具允許外國中央銀行和國際組織將其持有的美債作為抵押品,向聯準會申請美元流動性,以緩解資金壓力。

■2008年金融危機後,5大危險訊號又再度同時出現

雖然美股乃至全球股市年初至今表現都還頗具韌性,但危險訊號已經接連出現。

自2022年3月至今,Fed 一共升息9次,利率上限提升至5%。升息帶來的負面影響在地區性銀行業已經顯現,對美國政府公債的利息支出也加重負擔。

數據顯示,美國政府本財年的國債利息支付同比成長29%,是聯邦預算中增加最快的支出項目之一。2023 財年第 1財季 (10月至12月) 的美國公債利息支付達2100億美元。

利息支付增加的另一個後果是:美國聯邦政府的總體赤字呈爆炸式成長,年增 50%。具體來看,2023財年第1季聯邦政府債務正在逼近31.4兆美元的債務上限,預計7月之後將需要提高聯邦債務上限。

另根據FDIC數據,截至2022年第4季,美國銀行系統內未實現損失約為6200億美元,其中可售國債及證券約為2795億美元。美國商業銀行目前資產23兆美元,持有證券5.5兆美元,其中MBS有2.8兆美元。個人房貸2.5兆美元。

摩根士丹利全球研究負責人胡芭莉 (Katy Hubary) 指出,過去一年市場一直在爭論美債殖利率曲線倒掛,是否為經濟衰退前兆?

她引用大摩跨資產戰略團隊最新發布的一個「分析工具」,該分析發現目前有5 個宏觀發展剛好匯合,認為經濟恐開始放緩並導致風險資產急劇下降。

這五個宏觀事件分別為:

1、與 3個月前相比,標普500指數的遠期收益正在下降;

2、殖利率曲線在過去 12個月內一直倒掛;

3、失業率低於平均水平;

4、美國製造業PMI低於50;

5、淨利率超過 40%的美國銀行業正在收緊貸款標準。

歷史經驗顯示,這 5個事件往往在重大市場危機之前同時出現,像是2001年和 2007年,而2023年這5個事件又都發生了。這是巧遇、還是隱喻?

對於股市投資人來說,是否注意到這頭灰犀牛正姍姍走來?

■達里歐示警,世界面臨三個地震式巨變,經濟即將走弱

全球最大對沖基金橋水(Bridgewater)創辦人達里歐(Ray Dalio)近日首了提到,世界正面臨三個痛苦的地震式巨變危險邊緣,分別是

1、巨額債務的貨幣化;

2、由於財富和價值觀差異所引發的大規模內部衝突;

3、全球大國之間的衝突。

達里歐指出,從全球經濟發展形勢看,經濟上升趨勢中存在很大的週期性波動。這些大週期產生所謂的好時期和壞時期。

在週期中,債務、資產和負債變得太大而無法持續,導致巨額債務和經濟重組,並以貨幣化債務等形式出現。

全球現在正處於短期債務週期的一段,以美國聯準會(Fed)為首的各國央行收緊貨幣和信貸以抗擊通膨,以至於市場正在崩潰,經濟即將走弱。

■「新債王」:美國經濟將在幾個月內衰退,Fed在2023年將被迫降息

被譽為「新債券天王」的雙線資本 (DoubleLine Capital) 創辦人岡拉克 (Geffrey Gundlach) 預測,美國經濟將在幾個月內衰退,Fed將須為此做出「非常劇烈」的回應,2023年降息數次。

華爾街有句諺語說:「不要跟Fed對作。」

「新債券天王」為何預測「Fed在2023年將降息好幾次」?

「新債券天王」為何敢跟Fed對作?他看見了什麼隱患?

岡拉克說,Fed若在 5月真的再次升息,投資人可從國庫券 (T-bills) 和銀行體系賺取的價差將拉大。這會讓銀行體系的流動性大幅下滑,甚至出現更多未實現虧損的問題。

■中國將成為國際金融安全的避風港

多年來中國實施穩健的貨幣政策,在支援經濟發展過程中,也避免印鈔大水漫蓋,消除通膨風險隱患,也守住避免系統性風險的底線。當前沒有明顯的通貨膨脹或通貨緊縮的壓力,因此貨幣政策具有較大的迴旋餘地。

■中國降準後,市場看好2023年下半年人民幣與陸股走勢

中國人行3/17 日宣布再降準 25基點後,但人民幣僅小幅走貶。

此次降准後,金融機構加權平均存款準備金率約為7.6%,總體上有助於商業銀行可貸資金規模的增加、促進流動性的合理充裕,也說明金融部門積極落實了「兩會」的政策精神,寬鬆貨幣政策仍在持續,為開好局創造了更好的條件。

近期高盛宏觀經濟研究團隊將中國中國2023 年第一季及全年 GDP 年率增長預測,由 2.7% 和 5.5% 上調至 4% 和 6%。因此,市場偏好顯示看好 2023年下半年中國股市與人民幣走勢。

2023年下半年,如果聯準會停止升息,且美國經濟下行壓力加劇,而中國經濟增速顯著反彈,那麼無論是資本流動、還是投資者預期,都會對人民幣匯率有利。因此,2023 年下半年人民幣兌美元匯率走勢,應相對強勢。

上述假設是否成真,可關注2023年下半年人民幣走勢是否走強,即可驗證。

微信

微信