退潮了才知誰在裸泳

2home.co

楊惟婷

國際金融協會 (IIF)公布全球債務報告顯示,全球債務總量又創新高,在2019年上半年全球債務增加7.5 兆美元,總規模總規模已達到250.9 兆美元(約7650兆元新台幣),當中有超過 60%債務來自中美兩國,到2019年底債務更有可能成長到255 兆美元。報告還提到,2020年全球會有60%經濟體成長率低於平均值,負債比例高的國家恐怕會先出現問題,也更難以採取經濟措施。

其中,美國2019年10月預算赤字擴增34%,12個月赤字更是自2013年2月以來,首度觸及1兆美元大關。美國聯準會(Fed)主席鮑爾在美國國會聽證會也提到,美國政府必須正視債務以及赤字膨脹問題,保障美國經濟持續成長。

一、全球4成公司債存在風險

過去十餘年來,便宜資金和寬鬆的放貸標準已使全球企業負債大幅膨脹,市場風險不斷升高。

國際貨幣基金組織(IMF) 在近期發表的《全球金融穩定》(Global Financial Stability)報告中指出,低利率環境不但迫使資金四處尋找殖利率,也導致美股等高風險資產的評價過高(stretched)。日本、美國的證券市場似乎有高估的疑慮。一旦市場的估值過高,驟然修正的機率勢必會跟著上升。

IMF研究並發現,近年全球有八大經濟體(包括美國、中國及部分歐洲國家)背負了更多債務、但償債能力卻在下滑中。假設經濟成長發生顯著趨緩(只要2007-08年全球金融海嘯的一半嚴重性),就無法被企業盈餘覆蓋的債務利息,將高達19兆美元,相當於整體公司債的將近40%。

二、美國公司債風險升至空前最高

由於川普投顧一路做多,已讓投資人似乎深信,一旦金融環境驟縮,川普選前將脅迫Fed寬鬆銀根,等於是為壓低利率提供保險。這暗示,短期FED想讓利率、資產負債表恢復正常,也許比之前預估的還要困難。

因此,投資人大膽押多,並忽略國際貿易的緊繃關係、以及全球經濟展望的不確定性。致美國股債一路走升,完全不顧企業盈餘前景不確定的事實。

最近,受美中貿易戰影響,令美國公司債市場風險可能已升至空前最高。目前,美國公司債市場已出現六大警訊﹕

1、標普全球評級2019年對美國企業債務的評價是過去十年來最悲觀水平。

標普2019年共下調了 676 家公司債發行人評級;其中580家發行人降評發生在高收益債級別。其中,能源公司首當其衝,是所有產業中最差的。

但由於投資者尋求躲避海外負利率的動機,標普廣泛下調公司債評等之舉動,並沒有阻止市場資金蜂擁進公司債市場。

彭博巴克萊美國綜合債券指數2019年共上漲 8.7%,是2002年以來最好的一年,其中,投等級美國公司債報酬率高達 14.5%,為十年來最好光景。

2、債務槓桿過高是一大警訊。

Covenant Review的資料顯示,舉債籌資併購的高收益債發行公司,目前平均債務槓桿率接近盈餘的8倍,遠高於監管機關建議的六倍,顯示公司債信用品質已惡化。

3、高級公司債市場規模暴增也堪虞。

美國高級公司債未償餘額已從2009年的2.2兆美元,倍增至5.44兆美元。投資級債券中最低層的BBB級債券數量也大增,如今約占市場半數。

4、垃圾債券市場規模規模也暴增。

槓桿融資市場價值也大幅成長,從十年前的6,000億美元膨脹到現在約1.2兆美元。

5、另一警訊是放貸品質惡化。

保護契約和允許債權人扣押資產並採取其他步驟的債務契約條件,變得愈來愈弱,保護契約品質已降到接近歷史最低。

6、此外,金融海嘯後法規趨嚴已導致公司債市場流動性縮小,且企業紛紛趁利率低發行較長期債券,萬一利率回升,風險隨之升高。

三、IMF示警台灣保險業熱衷美元公司債,也提高美國公司債市場風險

近年,亞洲國家保險業者以高投資報酬率吸引客戶,但各自國家的公債殖利率偏低,業者需要持有大量海外資產,近年不斷尋找高報酬來源,投資目光集中在美國公司債市場。

根據IMF 2019年發表的全球金融穩定報告(GFSR),台灣、日本與南韓壽險業因本國債券殖利率偏低,過去5年海外資產持有規模擴增近一倍,達1.5兆美元左右。其中,美元計價公司債因報酬率高,別具投資魅力,3國持有部位已逾8000億美元。

國際貨幣基金(IMF)特別警告,台灣保險業資本緩衝不足,若美國利率續降或新台幣走升,業者承受衝擊的能力存疑。

IMF研究顯示,2018年6月,台灣主要投資美國的債券ETF規模約37億美元,時隔一年,規模整整擴增4倍。

且過去5年,台灣壽險業新增投資的美元計價信貸達2500億美元。IMF報告示警,台灣壽險業海外曝險規模迅速擴增,已逾總資產2/3,遠高於日本、南韓同業。此外,台灣壽險業資本適足率低於日本、南韓同業,吸收意外衝擊的能力恐受影響。

尤其IMF點出的風險之一是,台灣壽險業持有大量美元可贖回債券。這類債券附帶可讓發行者提前贖回的選擇權,倘若利率降低,債券發行者更有誘因行使選擇權贖回,降低融資成本,原本持有的保險業者將因此蒙受帳面損失。

例如,2019年美國利率驟降,美國BBB信用評等的公司債殖利率已從年初約4.7%下滑到3.3%,長天期債券發行者將渴望以較低利率再融資。

故2019年8月,美國電信業巨擘威瑞森(Verizon)贖回一筆原訂2046年到期的可贖回寶島債券,總值逾20億美元。緊接著,美銀也決定贖回規模6.04億美元的2045年到期寶島債券。

報告寫道,如果美國利率持續降低、或美元兌新台幣走貶,台灣壽險業可能承受壓力,引發更廣泛的市場外溢效應。

例如,美國財政部每半年發表一次的外匯政策報告,一旦台灣未來被列為匯率操縱國,新台幣將面臨升值壓力,將為台灣保險業帶來另一項風險。

更值得留意的是,資本市場也已舍全球化,目前台灣保險業持有4%的美國公司信貸、9%的非美國公司美元計價債券,規模龐大,且持有的長天期債券比例更高。所以,美國投資人如認為亞洲發生的事只會影響亞洲,那就錯了,一旦台灣壽險業財務吃緊,所引發的沉重賣壓出籠,衝擊將蔓延美國信用市場。

四、如再爆金融危機,全球可能有 1/3大型銀行恐關門

近年來各國央行為了對抗通貨緊縮、提振成長,祭出超低利率,甚至負利率,造成商業銀行更難以傳統貸款的方式獲利。

為了彌補低利率造成營收減少,某些銀行擴大貸款規模,這種策略恐怕讓他們在經濟走下坡時陷入險境。

美國管理顧問業者麥肯錫公司2019年10月21日表示,倘若全球爆發重大金融危機,約1/3大型銀行恐將關門,當中以西歐和亞洲的銀行面臨的風險最大;銀行必須在下一次經濟低迷前進行再造。

麥肯錫公司(McKinsey)是針對已開發和新興國家約1000家銀行進行調查發現,過去3年,全球超過1/3銀行的資本報酬率僅1.6%。這個數字遠低於同一時期頂尖銀行略高於17%的資本報酬率。

麥肯錫在報告中表示:「全球近35%銀行不僅規模小,且在不利的市場環境下運作,營運模式也有瑕疵。」

報告指出:「經濟長期低迷,利率處於低檔,甚至負利率,可能對銀行業造成嚴重破壞。銀行業不但面臨小型金融科技新創公司的威脅,也面臨想跨足銀行和支付業務的大型科技公司挑戰。」

報告中也表示:「銀行進行再造,應該投資研究以人工智慧為主的風險分析,透過業務外包降低成本,以及改善客戶服務,刺激營收成長。」

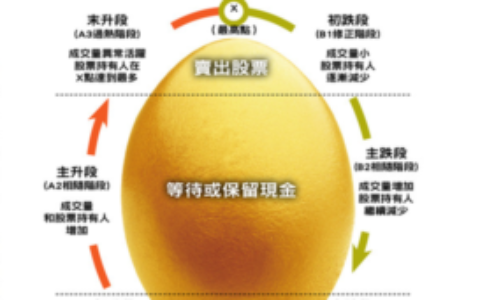

五、美國股債天王已緊抱現金

美國投資大師華倫巴菲特(Warren Buffett)掌管的波克夏海瑟威(Berkshire Hathaway),雖然美股頻頻刷新歷史高、卻仍坐擁多達1,220億美元的現金部位。

若看看著名的巴菲特指標(Buffett indicator,即股市總市值/GDP),即可知道為何波克夏選擇抱緊現金。根據巴菲特指標,若以道瓊Wilshire 5000指數(Wilshire 5000 Index)的總市值除以美國GDP,得到的數值已來到139.3%、超越2000年達康泡沫的136.9%。亦即,以當前的氛圍來看,美股上漲空間非常有限、下跌空間卻非常多。

如同,巴菲特2019年2月23日曾在給股東的信函上表示,未來幾年,波克夏希望把手上過多的流動性,投入該公司將永久持有的企業。不過,近期內,能這麼做的機會並不多:長期前景良好的企業,價格已突破天際。

無獨有偶,PIMCO集團投資長Dan Ivascyn指出,美國公司債市場的信用品質下滑、債權人也未獲得完善保護,意味著投資人冒的風險可能跟報酬不成比例。

隨著衰退的疑慮日盛,全球最大債券基金公司太平洋投資管理公司(PIMCO) 認為美國公債價格再漲的空間有限,決定迴避美國債市,放棄短時間的一點殖利率,以防經濟衰退重創債券價格,保護客戶不因債券價格下滑而受傷。